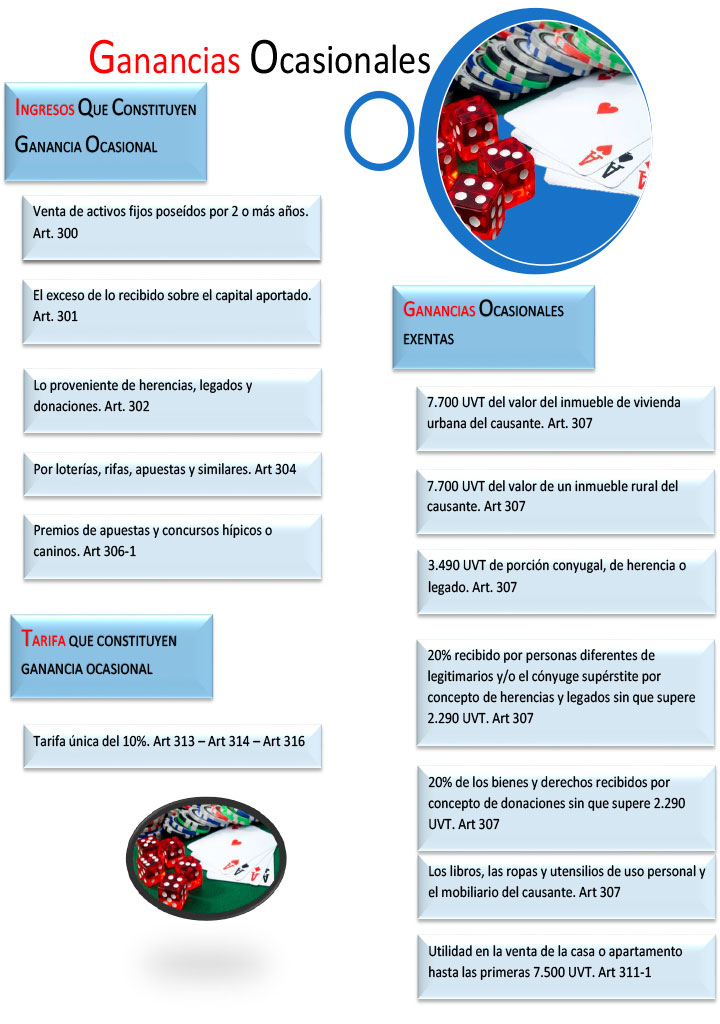

INGRESOS QUE CONSTITUYEN GANANCIA OCASIONAL

- Enajenación de bienes que hagan parte del activo fijo del contribuyente y que hubieren sido poseídos por dos o más años. Art 300 E.T.

- Utilidades originadas en la liquidación de sociedades. Art 301 E.T.

- Lo proveniente de herencias, legados y donaciones. Art 302 y Art 303 E.T.

- Por Loterías, premios, rifas, apuestas y similares. Art 304 E.T.

- Por premios en títulos de capitalización. Art 305 E.T.

- Premios por concepto de apuestas y concursos hípicos o caninos, cuyo valor no exceda de 20 Salarios mínimos mensuales. Art 306-1

GANANCIAS OCASIONALES EXENTAS

Artículo 307. Ganancias ocasionales exentas. <Artículo modificado por el artículo 104 de la Ley 1607 de 2012> Las ganancias ocasionales que se enumeran a continuación están exentas del impuesto a las ganancias ocasionales:

1. El equivalente a las primeras siete mil setecientas (7.700) UVT del valor de un inmueble de vivienda urbana de propiedad del causante.

2. El equivalente a las primeras siete mil setecientas (7.700) UVT de un inmueble rural de propiedad del causante, independientemente de que dicho inmueble haya estado destinado a vivienda o a explotación económica. Esta exención no es aplicable a las casas, quintas o fincas de recreo.

3. El equivalente a las primeras tres mil cuatrocientas noventa (3.490) UVT del valor de las asignaciones que por concepto de porción conyugal o de herencia o legado reciban el cónyuge supérstite y cada uno de los herederos o legatarios, según el caso.

4. El 20% del valor de los bienes y derechos recibidos por personas diferentes de los legitimarios y/o el cónyuge supérstite por concepto de herencias y legados, y el 20% de los bienes y derechos recibidos por concepto de donaciones y de otros actos jurídicos inter vivos celebrados a título gratuito, sin que dicha suma supere el equivalente a dos mil doscientas noventa (2.290) UVT.

5. Igualmente están exentos los libros, las ropas y utensilios de uso personal y el mobiliario de la casa del causante.

Artículo 310. Otras exenciones. Sin perjuicio de lo dispuesto en los artículos anteriores, estarán exentos del impuesto de ganancias ocasionales las personas y entidades declaradas por ley como exentas del impuesto de renta y complementarios, así como los mencionados en el artículo 218.

Artículo 311-1. Utilidad en la venta de la casa o apartamento. <Artículo adicionado por el artículo 105 de la Ley 1607 de 2012.> Estarán exentas las primeras siete mil quinientas (7.500) UVT de la utilidad generada en la venta de la casa o apartamento de habitación de las personas naturales contribuyentes del impuesto sobre la renta y complementarios, siempre que la totalidad de los dineros recibidos como consecuencia de la venta sean depositados en las cuentas de ahorro denominadas “Ahorro para el Fomento de la Construcción, AFC”, y sean destinados a la adquisición de otra casa o apartamento de habitación, o para el pago total o parcial de uno o más créditos hipotecarios vinculados directamente con la casa o apartamento de habitación objeto de venta. En este último caso, no se requiere el depósito en la cuenta AFC, siempre que se verifique el abono directo al o a los créditos hipotecarios, en los términos que establezca el reglamento que sobre la materia expida el Gobierno Nacional. El retiro de los recursos a los que se refiere este artículo para cualquier otro propósito, distinto a los señalados en esta disposición, implica que la persona natural pierda el beneficio y que se efectúen, por parte de la respectiva entidad financiera las retenciones inicialmente no realizadas de acuerdo con las normas generales en materia de retención en la fuente por enajenación de activos que correspondan a la casa o apartamento de habitación.

Parágrafo. Lo dispuesto en este artículo se aplicará a casas o apartamentos de habitación cuyo valor catastral o autoavalúo no supere quince mil (15.000) UVT.

CASOS EN LOS CUALES NO SE ACEPTAN PÉRDIDAS OCASIONALES

Artículo 312. Casos en los cuales no se aceptan pérdidas ocasionales. Para efectos de determinar la ganancia ocasional, no se aceptarán pérdidas en los siguientes casos:

1. En la enajenación de derechos sociales o acciones de sociedades de familia.

2. En la enajenación de activos fijos, cuando la respectiva transacción tenga lugar entre una sociedad u otra entidad asimilada y personas naturales o sucesiones ilíquidas que sean económicamente vinculadas a la sociedad o entidad.

3. En la enajenación de activos fijos, cuando la respectiva transacción tenga lugar entre una sociedad limitada o asimilada, y sus socios que sean sucesiones ilíquidas o personas naturales, el cónyuge o los parientes de los socios dentro del cuarto grado civil de consanguinidad, segundo de afinidad o único civil.

TARIFAS DEL IMPUESTO DE GANANCIAS OCASIONALES

Artículo 313. Para las sociedades y entidades nacionales y extranjeras. <Artículo modificado por el artículo 106 de la Ley 1607 de 2012.> Fíjase en diez por ciento (10%) la tarifa única sobre las ganancias ocasionales de las sociedades anónimas, de las sociedades limitadas, y de los demás entes asimilados a unas y otras, de conformidad con las normas pertinentes. La misma tarifa se aplicará a las ganancias ocasionales de las sociedades extranjeras de cualquier naturaleza y a cualesquiera otras entidades extranjeras.

Artículo 314. Para personas naturales residentes. <Artículo modificado por el artículo 107 de la Ley 1607 de 2012> La tarifa única del impuesto correspondiente a las ganancias ocasionales de las personas naturales residentes en el país, de las sucesiones de causantes personas naturales residentes en el país y de los bienes destinados a fines especiales, en virtud de donaciones o asignaciones modales, es diez por ciento (10%).

Artículo 316. Para personas naturales extranjeras sin residencia. <Artículo modificado por el artículo 108 de la Ley 1607 de 2012.> La tarifa única sobre las ganancias ocasionales de fuente nacional de las personas naturales sin residencia en el país y de las sucesiones de causantes personas naturales sin residencia en el país, es diez por ciento (10%).

Artículo 317. Para ganancias ocasionales provenientes de loterías, rifas, apuestas y similares. Fíjase en un veinte por ciento (20%), la tarifa del impuesto de ganancias ocasionales provenientes de loterías, rifas, apuestas y similares.

ARTÍCULOS RELACIONADOS: