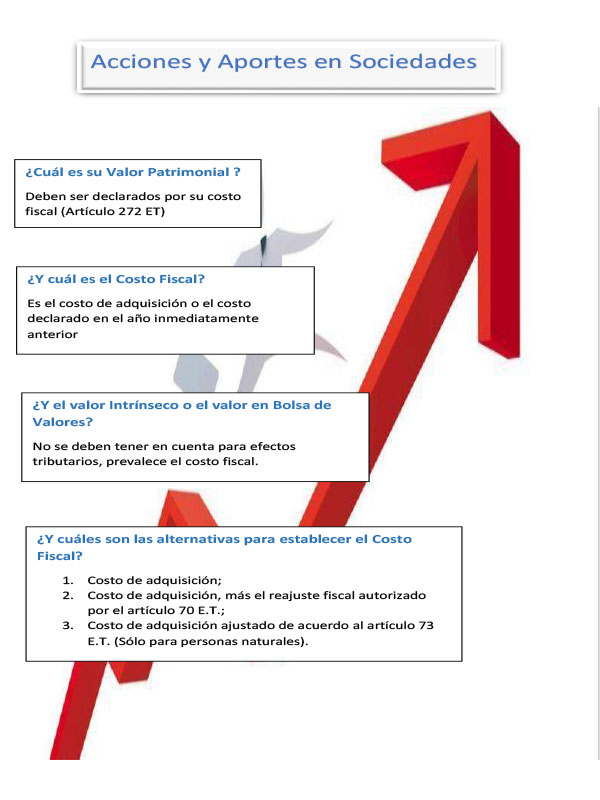

Acciones y Aportes en Sociedades – Valor Patrimonial

COSTO FISCAL DE LAS ACCIONES Y DERECHOS SOCIALES

Las acciones y derechos sociales en cualquier clase de sociedades o entidades, deben ser declarados por su costo fiscal. (Art. 272 E.T.). El costo fiscal es el costo de adquisición ajustado por inflación a diciembre 31 de 2006, más el ajuste anual en el mismo porcentaje en que se ajusta la Unidad de Valor Tributario, establecida de acuerdo a los artículo 70 y 280 del E.T., o el valor de adquisición ajustado de acuerdo a lo establecido por el artículo 73 del E.T.

Para los contribuyentes obligados a utilizar sistemas especiales de valoración de inversiones, de acuerdo con las disposiciones expedidas al respecto por las entidades de control, el valor patrimonial será el que resulte de la aplicación de tales mecanismos de valoración. (Este mismo valor constituirá la base para aplicar los ajustes por inflación).

Están obligados a utilizar sistemas especiales de valoración de inversiones, las entidades sometidas a la vigilancia de la Superintendencia Bancaria y, las sometidas a la vigilancia de la Superintendencia de Valores.

Valor por el cual se pueden declarar las acciones y derechos sociales:

- Costo de adquisición, con los ajustes por inflación acumulados a diciembre 31 de 2006;

- El costo de adquisición, con los ajustes por inflación acumulados a diciembre 31 de 2006, más el ajuste acumulado en el mismo porcentaje en que se ajusta la Unidad de Valor Tributario (UVT), establecida en el artículo 280 del E.T. Para el año gravable de 2023 el porcentaje de ajuste es el 12,40%.

- Para las acciones y aportes que tengan el carácter de activos fijos, los contribuyentes que sean personas naturales podrán ajustar el costo de adquisición en el incremento porcentual del índice de precios al consumidor para empleados, que se haya registrado en el período comprendido entre el 1. de enero del año en el cual se haya adquirido el bien y el 1. de enero del año en el cual se enajene. (Decreto 2609 de diciembre 28 de 2022) (Decreto 128 febrero 07 de 2024).

El valor intrínseco o el valor en Bolsa de Valores, no se deben tener en cuenta para efectos tributarios, solo se tiene en cuenta el costo fiscal.

El Decreto 128 de febrero 7 de 2024, reglamenta los artículos 70 y 73 del Estatuto Tributario, en lo relacionado con el ajuste del costo de los activos fijos para efectos de determinar la renta o ganancia ocasional.

Artículo relacionados Estatuto Tributario:

ARTICULO 70. AJUSTE AL COSTO DE LOS ACTIVOS FIJOS. Los contribuyentes podrán ajustar anualmente el costo de los bienes muebles e inmuebles, que tengan el carácter de activos fijos en el porcentaje señalado en el artículo 868.

ARTICULO 73. AJUSTE DE BIENES RAICES, ACCIONES Y APORTES QUE SEAN ACTIVOS FIJOS DE PERSONAS NATURALES. Para efectos de determinar la renta o ganancia ocasional, según el caso, proveniente de la enajenación de bienes raíces y de acciones o aportes, que tengan el carácter de activos fijos, los contribuyentes que sean personas naturales podrán ajustar el costo de adquisición de tales activos, en el incremento porcentual del valor de la propiedad raíz, o en el incremento porcentual del índice de precios al consumidor para empleados, respectivamente, que se haya registrado en el período comprendido entre el 1o. de enero del año en el cual se haya adquirido el bien y el 1o. de enero del año en el cual se enajena. El costo así ajustado, se podrá incrementar con el valor de las mejoras y contribuciones por valorización que se hubieren pagado, cuando se trate de bienes raíces.

Cuando el contribuyente opte por determinar el costo fiscal de los bienes raíces, aportes o acciones en sociedades, con base en lo previsto en este artículo, la suma así determinada debe figurar como valor patrimonial en sus declaraciones de renta, cuando se trate de contribuyentes obligados a declarar, sin perjuicio de que en años posteriores pueda hacer uso de la alternativa prevista en el artículo 72 de este Estatuto, cumpliendo los requisitos allí exigidos.

Los incrementos porcentuales aplicables al costo de adquisición de los bienes raíces, de las acciones o de los aportes, previstos en este artículo, serán publicados por el gobierno nacional con base en la certificación que al respecto expidan, el Instituto Geográfico Agustín Codazzi y el Departamento Administrativo Nacional de Estadística DANE, respectivamente.

El ajuste previsto en este artículo podrá aplicarse, a opción del contribuyente, sobre el costo fiscal de los bienes que figure en la declaración de renta del año gravable de 1986. En este evento, el incremento porcentual aplicable será el que se haya registrado entre el 1o. de enero de 1987 y el 1o. de enero del año en el cual se enajene el bien.

Los ajustes efectuados de conformidad con el inciso primero del artículo 70, no serán aplicables para determinar la renta o la ganancia ocasional prevista en este artículo.

PARÁGRAFO. <Parágrafo adicionado por el artículo 52 de la Ley 1819 de 2016. En el momento de la enajenación del inmueble, se restarán del costo fiscal determinado de acuerdo con el presente artículo, las depreciaciones que hayan sido deducidas para fines fiscales.

ARTICULO 272. VALOR DE LAS ACCIONES, APORTES, Y DEMÁS DERECHOS EN SOCIEDADES. Las acciones y derechos sociales en cualquier clase de sociedades o entidades deben ser declarados por su costo fiscal, ajustado por inflación* cuando haya lugar a ello.

Para los contribuyentes obligados a utilizar sistemas especiales de valoración de inversiones, de acuerdo con las disposiciones expedidas al respecto por las entidades de control, el valor patrimonial será el que resulte de la aplicación de tales mecanismos de valoración. (Este mismo valor constituirá la base para aplicar los ajustes por inflación)*.

ARTICULO 280. REAJUSTE FISCAL A LOS ACTIVOS PATRIMONIALES. Los contribuyentes podrán ajustar anualmente el costo de los bienes que tengan el carácter de activos fijos en el mismo porcentaje en que se ajusta la Unidad de Valor Tributario, salvo para las personas naturales cuando hubieren optado por el ajuste previsto en el artículo 73 de este Estatuto.

ARTÍCULO 291. RÉGIMEN DE TRANSICIÓN POR LOS AJUSTES DE DIFERENCIA EN CAMBIO. Los ajustes por concepto de diferencia en cambio se someterán a las siguientes reglas:

1. Los pasivos en moneda extranjera a 31 de diciembre del 2016, mantendrán su valor patrimonial determinado a dicha fecha. Para los pagos parciales de dichos pasivos se aplicará lo establecido en el artículo 288 de este Estatuto, a partir del período gravable siguiente. El saldo remanente del costo fiscal luego de la liquidación total del pasivo tendrá el tratamiento de ingreso gravado, costo o gasto deducible.

2. El costo fiscal de las inversiones en moneda extranjera, en acciones o participaciones en sociedades extranjeras que no se enajenen dentro del giro ordinario del negocio, respecto de las cuales la diferencia en cambio no constituye ingreso, costo o gasto, teniendo en cuenta lo previsto en el artículo 66 de la Ley 1739 de 2014, será:

a) Para aquellas inversiones adquiridas antes del 1o de enero de 2015, su costo fiscal al 1o de enero de 2017 será el valor patrimonial a 1o de enero de 2015 de dichas inversiones. A partir del 1o de enero de 2017 se aplicará lo establecido en el artículo 288 del presente Estatuto para los abonos parciales de dichos activos. El saldo remanente del costo fiscal luego de la enajenación de la inversión tendrá el tratamiento de ingreso gravado, costo o gasto deducible;

b) Para aquellas inversiones adquiridas a partir del 1o de enero del 2015, su costo fiscal a 1o de enero del 2017 será determinado con la tasa representativa del mercado al momento del reconocimiento inicial de la inversión. Cualquier diferencia entre dicho valor determinado y el costo fiscal de estos activos al 31 de diciembre del 2016 no tendrá el tratamiento de ingreso gravado, costo o gasto deducible. En el momento de su enajenación o liquidación deberá aplicarse lo dispuesto en el artículo 288 del presente Estatuto.

3. Los activos en moneda extranjera a 31 de diciembre del 2016, diferentes a los mencionados en los numerales anteriores, mantendrán su valor patrimonial determinado a dicha fecha. Para los abonos parciales de dichos activos se aplicará lo establecido en el artículo 288 de este Estatuto, a partir del período gravable siguiente. El saldo remanente del costo fiscal luego del cobro total o enajenación del activo tendrá el tratamiento de ingreso gravado, costo o gasto deducible.

ARTICULO 868. UNIDAD DE VALOR TRIBUTARIO, UVT. Con el fin de unificar y facilitar el cumplimiento de las obligaciones tributarias se crea la Unidad de Valor Tributario, UVT. La UVT es la medida de valor que permite ajustar los valores contenidos en las disposiciones relativas a los impuestos y obligaciones administrados por la Dirección de Impuestos y Aduanas Nacionales.

El valor de la unidad de valor tributario se reajustará anualmente en la variación del índice de precios al consumidor para ingresos medios, certificado por el Departamento Administrativo Nacional de Estadística, en el período comprendido entre el primero (1) de octubre del año anterior al gravable y la misma fecha del año inmediatamente anterior a éste.

De acuerdo con lo previsto en el presente artículo, el Director General de la Dirección de Impuestos y Aduanas Nacionales publicará mediante resolución antes del primero (1) de enero de cada año, el valor de la UVT aplicable para el año gravable siguiente. Si no lo publicare oportunamente, el contribuyente aplicará el aumento autorizado.

APUNTES SOBRE ACCIONES QUE COTIZAN O NO EN BOLSA Y PARTICIPACIONES

El hecho de que una acción cotice o no en la bolsa no cambia la forma en que se determina el valor patrimonial de las acciones ni su costo fiscal, toda vez que el tratamiento es el mismo para los dos casos.

Existe un tratamiento diferenciado cuando se trata de determinar la renta bruta por enajenar las acciones, según el artículo 90 del estatuto tributario, pero esa diferencia no es sobre el costo fiscal sino sobre el precio de venta para efectos de determinar la ganancia ocasional.

Así, cuando se trata de acciones que coticen en bolsa, el precio de venta será el que cotice a la fecha de venta, y si no cotiza en bolsa, se aplica lo dispuesto en el inciso 11 del artículo 90 del Estatuto Tributario:

«Sin perjuicio de lo previsto en este artículo, cuando el activo enajenado sean acciones o cuotas de interés social de sociedades o entidades nacionales que no coticen en la Bolsa de Valores de Colombia o una de reconocida idoneidad internacional según lo determine la Dirección de Impuestos y Aduanas Nacionales (DIAN), salvo prueba en contrario, se presume que el precio de enajenación no puede ser inferior al valor intrínseco incrementado en un 30%. Lo anterior sin perjuicio de la facultad fiscalizadora de la Dirección de Impuestos y Aduanas Nacionales (DIAN), en virtud de la cual podrá acudir a los métodos de valoración técnicamente aceptados, como el de flujos descontados a valor presente o el de múltiplos de EBITDA.»

Para ver Decreto 128 de febrero 7 de 2024 dar clic en este enlace: